Técnicas de trading

Le damos la bienvenida a http://ceforex.blogspot.com/ y explorar los sistemas de operaciones mas rentables del mercado de divisas. Nuestras estrategias de comercio para divisa asegura una alta rentabilidad en sus inversiones forex. Utilizar adecuadamente estos conocimentos de sistemas de trading mejorara sin duda sus operaciones, convertira la divisa sera un negocio rentable.

Psicología, gestión del dinero, disciplina y una pequeña dosis de técnica

Para tener éxito como operador se debe pensar en forma en que habitualmente no se hace. No sé si sería o no bonito tener un sistema mágico que nos dijese si el precio subirá o no lo hará o tener dotes especiales como una gran intuición o un gran gurú a nuestra disposición y nos muestre como ganar dinero en forex.

Pero el caso es que todo eso no existe, y por mucho que lo busquemos no existirá. Tampoco se necesita una sofisticación espectacular. Mucha gente piensa que los profesionales tienen medios y sistemas secretos del forex, todo tipo de programas, y datos a su disposición que hacen imposible competir con ellos. En realidad nada más lejos de la realidad. .Desde fuera parece un tanto exotérico y por ello parece que lo primero que hace falta es encontrar a alguien dentro del sistema para seguirle (él sabrá por qué compra o vende, yo me limito a imitarlo).

Lo realmente importante es que es suficiente tener unas estrategias de trading sencillas. Insisto en que no tiene por qué sea compleja. No supone ni la cuarta parte de lo que hace falta para operar con éxito. Lo mejor es centrarse en las tres cuartas partes del sistema que no han desarrollado en absoluto.

El comportamiento de las masas

El problema con el que se encuentra el operador es más bien psicológico. Los seres humanos nos movemos por emociones muy parecidas, que al agruparse en una masa producen un comportamiento determinado. Cuando realizamos una operación nos metemos en el mercado, pasamos a formar parte de la masa, con su comportamiento de masas.

El comportamiento de un individuo es complejo y puede ser difícil de seguir. La masa tiene un comportamiento primitivo, predecible y sencillo, o al menos relativamente sencillo. Un buen operador tiene muy claro lo que son los mercados financieros. Ante todo son grupos de personas. De acuerdo que la masa es primitiva, pero no vaya nunca en su contra. No debe tener miedo, pero jamás vaya en su contra porque siempre será más fuerte que usted. Si la masa se empeña en que el precio suba subirá.

En el trading se evitaría muchos errores si se centrase en lo que quiere. Usted quiere ganar dinero y ganancias en forex . No busque tener la razón, por favor, busque sólo ganar dinero. Si una tendencia es alcista es alcista. No piense que debería ser bajista. Eso no importa, lo que importa es lo que la gente paga y el nivel de oferta. Usted puede pensar que el alquiler de los pisos debería ser más barato, pero no por ello lo son ni convencerá al dueño de que debería ser así. Por muy frustrante que le resulte.

Entonces, ¿por qué se forman las masas y aparece el comportamiento de masas?. El individuo necesita al grupo, le proporciona seguridad. Resulta más sencilla la supervivencia en grupo, resulta más fácil vivir integrado. Por eso el individuo en los mercados financieros, plagados de emociones, donde es tan complicado moverse, busca un líder. Busca un gurú. Se convierte en parte de la masa siguiendo una opinión porque eso le ofrece seguridad. Si hace lo que dice el gurú, lo que los profesionales le dicen, entonces forma parte de un grupo y se siente bien. Como el niño que le da la mano a su padre, así tiende el individuo la suya al gurú de turno. Pero a la masa no se la puede seguir como un niño. Cuando la masa se da la vuelta da igual lo que el grupo de profesionales haya dicho. No importa lo que debería ser, lo que importa es lo que es. Y el giro de la masa atrapa al individuo. La masa es como un banco de peces, se mueven todos en una dirección, siguiendo al líder. Y de repente giran a una velocidad asombrosa. Si usted fuese el último pez siguiendo a un grupo que sigue a un líder porque "Él sabrá lo que hace, y si todo el mundo lo hace, estará bien", entonces estará atrapado en cada giro. El último pez da la vuelta y sigue, pero a usted le cuesta dinero cada vez, hasta que no lo quede nada.

Ser independiente es fundamental en el trading es vital, es la clave de como ganar dinero en forex. Ser independiente no significa ser un anacoreta, vivir aislado de todo, evidentemente no es así. Ser independiente es desarrollar un sistema y entenderlo. Saber por qué compra y vende en todo momento, no porque sea la opinión de otro, sino porque su sistema, que entiende perfectamente, genera una señal de compra o de venta. Usted puede compartir opiniones con los demás, por supuesto que sí. Puede estar suscrito a informes objetivos, pero debe tener opinión y seguirla, responsabilizarse de sus decisiones de trading.

La mayoría de los operadores, profesionales y principiantes, buscan a quien culpar cada vez que se genera una pérdida.

Estafa Forex

* La cuenta tenía poco dinero y hubo que cerrar posiciones ganadoras, poco después de cerrarlas el mercado fue en la dirección esperada. Una buena gestión del dinero le evitaría estos problemas. Tenía veinte duros, me aposté diez a que salía cara y salió cruz. Aposté diez a que salía cara y salió cruz. Me quedé sin dinero. La siguiente también salió cruz. Pero luego salieron seis caras seguidas. Si hubiese tenido algo más de dinero en la cuenta todo habría ido bien. Por supuesto que no es así. Si hubiese tenido algo más de dinero lo habría perdido igual. Alguien que arriesga el 50% de su capital de ese modo está condenado a perder y noes que el broker le haya estafado , es usted quien hizo mala gestion de su dinero por lo tanto un trading iresponsable..

* El mercado siempre se da la vuelta cuando yo ya me he salido es asi como se genera ganancias forex. Esto es muy típico del comportamiento de masas. Precisamente se da la vuelta porque todo el mundo que estaba en la misma situación se ha salido y ese lado pierde fuerza.

* No tengo acceso a datos y no puedo poner órdenes, por lo tanto sigo el mercado con retraso y siempre salgo tarde y mal. Mala cosa entonces. El acceso a datos lo puede tener al final del día sin problemas. Continúe su análisis cada día y ponga órdenes. Si no puede colocar órdenes está perdido. En ocasiones he oído a alguien quejarse de que llama a su agente y le dice cómo está el precio, en ese momento decide si hacer trading en unas décimas de minuto si vende o no. Esta forma de actuar es una locura. No sólo depende la venta o la compra del nivel al que esté el valor en el momento de la llamada, sino que además se decide de manera absolutamente emocional. En general hacer trading de este modo es perder seguro. Cambie de sistema.

* El informe decía que el futuro sobre el bono bajaría y ha subido. Sobre esto ya hemos hablado y hay mucho más que decir. No crea que hay muchos buenos informes. Hay mucho vendedor de alfombras persas que no son más que trapos en los mercados. Sí que existen algunos buenos informes, pero no pasarán del 10%. Además debe ser objetivo. Si yo edito un informe y hablo de mis propias acciones o gano dinero por el hecho de que usted piense que el mercado es alcista y vaya a comprar, entonces, ¿qué confianza le supondría mi informe?. Aparte de todo esto, acostúmbrese a pensar por su cuenta. Usted, teniendo en cuenta una serie de datos entre los que tiene uno o varios informes, llega a la conclusión de que el mercado ofrece una buena posibilidad a la baja. Arriesga menos de un 2% en la operación y sitúa un stop loss que le saque de la posición si va en su contra, en este caso ¿Cuál es el problema? ¿El informe que otorgaba una alta probabilidad a la caída del futuro sobre el bono o su nefasta gestión de la posición, emociones y dinero?.

* El sistema es malo. Si de verdad es malo cámbielo, pero asegúrese primero de que el problema está en el sistema y no en su forma de aplicarlo.

No busque a quien culpar. Usted es la única persona que puede dañar su cuenta y sólo usted. Debe protegerse de sí mismo y el uso de las velas japonesas le puede ayudar a mejorar su analisis de mercado y mejorar sus estrategias en forex..

Curiosamente nadie culpa de sus beneficios a nadie. Los beneficios son porque soy bueno, las pérdidas por culpa de otro o de otra cosa. A la gente le gusta hablar de lo que ha ganado, pero nunca de lo que ha perdido. No preste mucha atención a ese tipo de gente que parece no perder nunca.

La masa está dominada por emociones. Está dominada por el miedo y la avaricia. Cuando pasamos a formar parte de la masa estamos perdidos. Nuestras emociones, el miedo y la avaricia, nos harán, SIN DUDA ALGUNA, perder todo el capital invertido. No piense que usted es mejor que el resto, que tiene una sistema infalible, todo eso ya lo han pensado antes muchos, muchísimos, y han entregado su dinero al mercado.

Para pasar a formar parte del porcentaje que obtiene dinero del mercado necesitará cambiar su estructura mental. Necesita un sistema de control psicológico, un sistema de disciplina que le permita no comportarse como la masa. Por poner un ejemplo: Si usted va a una fiesta donde puede que beba alcohol, puede ir en coche y luego decidir si conduce o no. El problema es que una vez ebrio no tendrá su mente en condiciones de pensar con claridad. La otra alternativa es dejar el coche en casa. Del mismo modo que al ingerir alcohol nuestro comportamiento cambia y no podemos pensar con claridad, al pasar a formar parte de la masa nos comportamos y sentimos como ella. En conclusión necesitamos algo que nos sujete para no ser arrastrados por este ruinoso comportamiento.

Estrategias trading

Lo primero que tenemos que tener muy claro es que deben evitarse las emociones mientras operamos. No podemos decidir por miedo o por avaricia. Generalmente el miedo y la avaricia no surgen en frío, surgen cuando entramos en una posición, cuando realizamos una operación y va a nuestro favor o en nuestra contra. Por lo tanto, antes de entrar en una posición realizaremos, además por escrito, un registro de la misma. En este registro debe anotar la cotización del momento, los motivos por los que cree que la posición es buena, los límites para la ejecución del stop loss y de la toma de beneficio, un gráfico de la evolución del valor y el resto de datos que considere oportunos. Después, una vez que haya cerrado la posición, debe anotar cómo ha evolucionado el valor, en qué ha habido diferencias respecto a lo que usted pensaba, si se han respetado o no los límites, etc.

Objetivos

Aquí hemos llegado a un punto importantísimo. Es el de los objetivos. Debe olvidarse de tener como objetivo ganar dinero. ¿Parece irónico, verdad? Pues esta ironía le evitará muchas pérdidas. En todas las profesiones uno de los objetivos suele ser ganar dinero. En algunos casos será el único. Pero en la mayoría se pretende ganar dinero por el ejercicio de la profesión. Ejercicio que pretendemos sea agradable, formativo y, en definitiva, nos haga disfrutar y sentirnos orgullosos. El médico que debe realizar un transplante de corazón puede ganar una fortuna cada vez que lo realiza, pero no está pensando en el dinero que va a ingresar mientras lo realiza. Puede pensar antes de la operación, pero una vez aceptado el realizarlo sólo pensará en su transplante. Cuando un maestro enseña a los niños matemáticas su preocupación es que aprendan, no el dinero que ingresa. Por supuesto que fuera de la clase su preocupación pasará por el dinero, pero no piensa en su nómina mientras enseña matemáticas, y de hacerlo enseñaría bastante mal.

Pues bien, en mercados financieros, en el apasionante mundo de la bolsa tan mal retratado en las películas y con ese halo de sofisticación que lo rodea y que atrae a tanto incauto, nos encontramos con uno de esos sectores donde no se cumple lo anterior.

El objetivo del psicólogo es ayudar a curarse a sus pacientes, el dinero viene con ello. El objetivo del operador es comprar más bajo de lo que vende y vender más alto de lo que compra, el dinero, también en este caso, viene con ello. Pero al realizar las compras y las ventas puede caer en el error de empezar a contar el dinero mientras opera, a contar el beneficio que lleva la operación que aun no está cerrada, a comportarse como la masa. Eso le hará caer en el miedo y en la avaricia, le hará perder su disciplina, le hará pensar que intuye con más posibilidades que nunca, que el gurú que dice lo que usted quiere oír está en lo cierto (y es un experto que corrobora su opinión). En definitiva, perderá su dinero. No importa que un par de veces obtenga dinero del mercado, créame, lo perderá. La mayoría de la gente necesita arruinarse alguna vez para encontrarse con un shock suficientemente grande como para hacer que los cimientos se tambaleen y se cree una nueva estructura mental.

Volvamos al tema de los objetivos. Su primer objetivo debe ser, por las razones que acabamos de ver, llevar un libro de registros impecable. Si todas las operaciones se documentan en el momento de entrar en su diario, y se explican en el momento de salir y usted consigue llevar un libro donde, sobre todo, no se salte los límites de stop loss y toma de beneficio, ganará dinero.

Gestión del dinero: Mantenga la norma de no arriesgar nunca más del 2% de su capital (Stop loss)

Tenga en cuenta que no debe nunca arriesgar más de un 2% de su capital. Por supuesto que eso no significa no utilizar más de un 2%, sino que no puede permitir que una operación le ocasione pérdidas (incluidos gastos y comisiones) por más de un 2% del capital. No lo confunda con que el valor pierda más de un 2%. Si usted tiene una cuenta de dos millones de pesetas, un 2% de su capital supone 40.000 pts. Ninguna operación puede causarle más de 40.000 pts de pérdida. Si compra 40 acciones a 2.000 pts. podría perder un 50% en su cotización hasta 1.000 pts y usted habría perdido un 2% del capital. Del mismo modo, si utiliza derivados no puede arriesgar más de un 2% de su capital, que al utilizarlo como garantía no podría permitirse un 2% de caída del valor, en un movimiento mucho menor habría consumido el 2% de su capital.

Suponga que usted arriesga un 50% de su capital y pierde. Para recuperarlo debería arriesgar una cantidad semejante, es decir, el otro 50%, con la particularidad de que ahora es el 100% de su capital. Si falla estará fuera del mercado. Aunque el beneficio potencial fuese cinco veces superior (el ratio beneficio/pérdida es apropiado, sin duda, pero el resto no). Un 50% resulta evidente, un 25% también resulta evidente, ¿Donde está, pues, el límite? Algunos estudios sobre gestión del dinero lo sitúan no más arriba del 2%.

Tenga en cuenta, además, que un 2% probablemente no le suponga una presión muy fuerte, y si lo supone debe arriesgar menos. Siempre debe sentirse cómodo con el dinero que arriesga. Para rebajar el capital de una cuenta de dos millones de pesetas a uno debería operar una vez a la semana, perdiendo el 2% de su capital, y perder 34 semanas seguidas. Tras 8 meses perdiendo todas las semanas, usted mismo ya habrá revisado sus técnicas, pues sería evidente que algo falla. Si usted es disciplinado y busca unos beneficios razonables, estara en camino de como ganar dinero en forex.

Tipos de Movimientos

Cuando se escribe algo de este tipo suelen surgir ciertas dudas de exposición. Es básico conocer el Principio de la Onda de Elliott, aunque pueda argumentarse que Elliott nunca hizo mucho dinero. Es muy posible, pero desde las primeras líneas ha quedado claro que la técnica no supone más de la cuarta parte de lo necesario. Por tanto la técnica del Principio de la Onda de Elliott puede ser correcta aunque Elliott no hiciese fortunas con ella. Si es básico conocer el Principio de la Onda de Elliott habrá que hablar de ello, pero además debe ser complementado con análisis técnico para tener un buen equipo. El problema es que si empezamos a hablar de ondas de Elliott durante páginas y páginas tengo mis dudas de su utilidad. Sin embargo, si empezamos con algo más sencillo de seguir, basado en Elliott, corremos el peligro de perder cierta cohesión y rigurosidad y ser criticados por ello. Finalmente nos decidimos por la opción más pedagógica, al fin y al cabo creo que lo nos interesa a todos es que se entienda bien. Dejo al lector que decida si es correcta la aproximación.

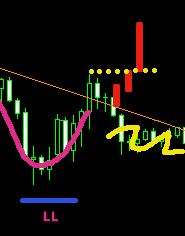

Los movimientos se producen, muy básicamente, de dos maneras, en impulsos de cinco ondas y en impulsos de tres ondas. Supondremos, de momento y por simplificar, que las ondas de cada impulso son de la misma longitud.

Los movimientos de cinco ondas son impulsivos, van a favor de la tendencia principal. Los movimientos de tres ondas son de dos tipos, correcciones (una corrección es un movimiento en contra de la tendencia principal, corrige al movimiento anterior, sea de subida o de bajada) o bien impulsos que han fallado en su quinta onda. El tratamiento de las ondas de cinco subondas es de una manera determinada, mientras que el de las ondas en tres subondas es de otra manera.

Es básico que sepamos distinguir en qué tipo de movimiento estamos. Como puede imaginarse dentro de cada movimiento y según qué tipo de movimiento sea surgirán oportunidades que deben tratarse de forma distinta.